Foto: Nataliya Vaitkevich via Pixels

Sinds 1 juli 2021 gelden er nieuwe btw-regels in de EU voor Nederlandse ondernemers in de e-commerce. Zo verviel de btw-vrijstelling voor goederen onder de 22 euro, werden de individuele omzetdrempels per land vervangen door één gezamenlijke omzetdrempel en is er nu een gecentraliseerd aangifteportaal waarin ondernemers zowel de btw voor de Unieregeling als de Invoerregeling kunnen aangeven.

Inmiddels is de regeling bijna een jaar van kracht, en vroegen we ons af: wat zijn de eerste ervaringen met de nieuwe regelgeving, waar lopen merchants in de praktijk tegenaan, en wat kan er nog verbeterd worden?

We vroegen het een drietal btw-experts die veel samenwerken met Shopify merchants, en dus uit de eerste hand verslag kunnen doen: Jochem van Heek van Amazonsellers, en Liam Striekwold en Paul Schieveen van Soleil Solutions.

Amazonsellers helpt e-commercebedrijven te voldoen aan alle randvoorwaarden om te verkopen via Amazon. Zo helpen ze ondernemers onder andere bij het aanvragen van een btw-nummer en het doen van de btw-aangifte in allerlei landen. Soleil Solutions is een ervaren boekhoudkantoor dat ondernemers de volledige administratie uit handen neemt, zodat de ondernemer zich kan richten op ondernemen.

Wat is er sinds 1 juli 2021 veranderd?

Over welke veranderingen hebben we het ook alweer? Een kleine opfrisser. Voor webshops die buiten de landsgrenzen inkopen of verkopen zijn sinds 1 juli 2021 vier belangrijke wijzigingen in de wet- en regelgeving doorgevoerd:

- De drempelbedragen van individuele lidstaten zijn verdwenen en daar is één algemene omzetdrempel van €10.000 voor in de plaats gekomen. Ondernemers die verkopen aan Europese lidstaten moeten na het passeren van deze drempel btw afdragen in het land van de klant.

- De btw-vrijstelling voor invoer-btw op zendingen met een waarde tot en met 22 euro is vervallen. Voor elk pakketje dat in de EU wordt ingevoerd moet btw worden afgedragen.

- Met het digitale One-Stop-Shop (OSS) kunnen deelnemers aan de Unieregeling en de Invoerregeling in het Nederlandse belastingportaal de btw-aangifte voor alle lidstaten doen.

- Platformen gaan een actieve rol spelen bij het innen van de btw.

Elke ondernemer die goederen importeert van buiten de EU of die goederen verkoopt aan landen binnen de EU krijgt te maken met deze wetgeving. Het doel van de regelgeving is het vereenvoudigen van de btw-aangifte binnen de EU door het opzetten van een gecentraliseerd aangifte-systeem en het creëren van een gelijk speelveld tussen verkopers binnen de EU en verkopers buiten de EU door het wegnemen van de btw-vrijstelling voor goederen onder de 22 euro.

Ondernemers zijn niet verplicht om aan de Unieregeling en de Invoerregeling mee te doen.

Tegen welke problemen lopen merchants aan?

Onze experts zien in de praktijk de volgende hordes: verwarring over de verschillende regelingen, gebrek aan ondersteuning, de btw-afdracht overlaten aan een derde partij (wat minder fijne consequenties heeft), en de gevolgen van wel aanmelden maar geen aangifte doen.

Verwarring over de verschillende regelingen

Paul vertelt: "Ondernemers weten vaak niet goed met welke regelingen ze precies te maken hebben. De Unieregeling, de Invoerregeling en het OSS-systeem worden regelmatig door elkaar gehaald." Hoe zit het precies?

- De Invoerregeling is voor ondernemers die goederen van buiten de EU rechtstreeks aan particuliere klanten binnen de EU leveren. Deelnemers aan de Invoerregeling ontvangen een code die ze op de pakketjes kunnen voeren. De douane ziet aan de hand van deze code precies wie de btw moet betalen.

- De Unieregeling is voor ondernemers die producten verkopen aan particuliere klanten binnen de EU en daar meer omzet draaien dan € 10.000. Dankzij de Unieregeling hoeven ondernemers niet in elke lidstaat apart de btw af te dragen, maar kunnen zij de btw aangeven bij de lokale belastingdienst.

- Beide regelingen gebruiken het OSS-systeem om de belastingaangifte in te verwerken. Via het OSS-systeem kun je in je eigen land de btw aangeven. De lokale belastingdienst zorgt ervoor dat de btw naar het land gaat waar het product naar toe is verzonden.

Weinig support

Paul: "Daarnaast zien we dat ondernemers heel erg bereid zijn om aan de regelgeving te voldoen, maar dat het toch vaak mis gaat omdat ze heel weinig ondersteuning en support krijgen van de Belastingdienst. Je zou verwachten dat de Belastingdienst bij zulke grote wetswijzigingen ten minste een loket heeft geopend waar ondernemers en hun boekhouders terecht kunnen met vragen. De Belastingdienst had in het eerste half jaar heel veel tijd nodig voor het beantwoorden van vragen, en kon niet toezeggen of je überhaupt een antwoord op je vragen kreeg."

Te laat aangemeld voor OSS: wat te doen?

Een veelgestelde vraag was bijvoorbeeld: hoe zit het als je niet op tijd een OSS-nummer hebt aangevraagd en je daardoor geen aangifte hebt kunnen doen over een bepaald tijdvak? Is het dan mogelijk om achteraf een correctie te doen?

Liam en Paul weten inmiddels dat ondernemers, bij het te laat inschrijven voor het OSS-systeem, inderdaad een correctie over eerdere maanden kunnen doen, en de aangifte versturen. "Enkele weken later zul je dan alsnog de vraag van de Belastingdienst krijgen om de aangifte aan te passen. Er kan namelijk geen correctie gedaan worden over een periode waarover geen aangifte is gedaan. Als een ondernemer dus te laat is met inschrijven, dan moet alle omzet meegenomen worden in de eerste de beste aangifte die kan worden ingediend."

Ze geven een voorbeeld. "Stel, een ondernemer verkoopt in het buitenland over januari en februari maar heeft zich pas in maart ingeschreven voor het OSS-systeem; dan moet in de aangifte van maart zowel de omzet van januari, februari en maart worden meegenomen. Dit kan een flinke tegenslag zijn als ondernemers hier niet op hebben gerekend."

Jochem voegt eraan toe: "Ondernemers moeten ook rekening houden met een termijn van minimaal twee weken voordat je een OSS-registratie hebt. Zorg er dus voor dat je dit ruim van tevoren aanvraagt, en dus ook ruim voordat je de grens van € 10.000 passeert."

Derde partij

Een ander probleem dat de experts veel tegenkwamen is dat dropshippers niet wilden wachten op een I-OSS nummer, en de btw via een derde partij hebben laten voorschieten.

Liam licht toe wat dat voor gevolgen heeft: "Het probleem is dan dat deze voorgeschoten btw in verschillende EU-landen is betaald en ook in al die landen individueel moet worden teruggevraagd. Dat is een proces dat gigantisch veel tijd in beslag gaat nemen als je dat allemaal wil terugkrijgen. Ons advies is dus ook om niet met zo’n derde partij in zee te gaan, en niet op zoek te gaan naar een manier om bijvoorbeeld de I-OSS regeling te omzeilen."

Jochem voegt toe: "Het aanvragen van een I-OSS nummer is niet verplicht voor webshops die goederen verkopen van buiten de EU. Maar je maakt het jezelf wel heel lastig als je daar niet voor kiest. Elk product dat je invoert zonder een I-OSS nummer wordt door de douane eruit gepikt, en dan is het de klant die aan de deur de btw moet afdragen."

Het enige alternatief dat webshops hebben is het verkopen van producten op een marktplaats als Amazon. Als je bijvoorbeeld spullen direct via Amazon dropshipt is het Amazon die de btw moet innen en afdragen. De btw zit dan uiteraard gewoon in de prijs van het product verwerkt.

Wel een OSS-nummer maar geen aangifte gedaan

Liam: "Wat ook voorkomt is dat ondernemers wel een OSS-nummer hebben aangevraagd, maar vervolgens geen aangifte hebben gedaan. Als je na 3 herinneringen nog geen aangifte hebt gedaan in het OSS-systeem, word je uit het systeem gegooid en voor 2 jaar uitgesloten." Zorg er dus voor dat als je jezelf registreert voor het OSS-systeem, je ook daadwerkelijk een aangifte doet. Als je geen belasting aan te geven hebt, kan een nihil-aangifte een oplossing zijn.

Welke gevolgen heeft het OSS-systeem voor de boekhouding van webshophouders?

Naast deze hordes zitten er ook nog wat haken en ogen aan de nieuwe regeling als het gaat over boekhouding. Paul legt uit: "Het proces van de OSS-aangifte kan niet via een API in combinatie met een boekhoudprogramma worden geautomatiseerd. Dit houdt in dat boekhouders namens de webshops moeten inloggen in het belastingportaal. Hiervoor hebben boekhouders een machtiging nodig van de ondernemers, en dat gaat tegenwoordig via e-herkenning. Ook dit proces kost weer extra tijd waar ondernemers rekening mee moeten houden."

Liam vertelt: "Bij Soleil Solutions nemen we dit proces voor de merchants volledig uit handen door in te loggen op de webshop, en alle gegevens die nodig zijn voor de OSS-aangifte uit het systeem te halen. Het blijkt dat dit bij webshophouders die de aangifte zelf doen, of die zelf de gegevens uit de webshop halen en naar een boekhouder sturen, nogal eens fout gaat."

Location, location, location

Waar ligt dat aan? Liam: "Het gaat voornamelijk mis doordat een verzend en/of ontvangstlocatie ontbreekt. Daardoor weet de boekhouder niet welke regeling van toepassing is en wat het juiste btw-tarief is."

Heeft hij een tip voor merchants die dit toch zelf willen doen? "Zorg ervoor dat de factuurlocatie klopt. Zo weet de boekhouder altijd precies welke regelgeving van toepassing is en welk btw-tarief geldt."

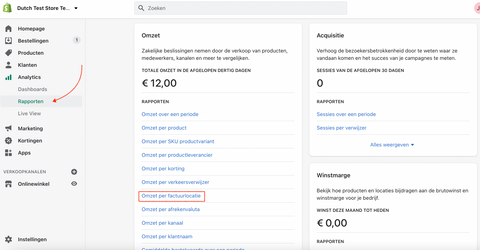

In Shopify kun je de factuurlocatie terugvinden onder het kopje Analytics > Rapporten > Omzet > Alles weergeven > Omzet per factuurlocatie. Deze gegevens kun je echter alleen inzien als je het Shopify abonnement of hoger hebt afgesloten.

Tips voor merchants

Liam: "Schrijf je in voor het OSS-systeem! Ook als je niet zeker bent of je wel aan de omzetgrens van € 10.000 komt. Je kunt namelijk altijd een nihil-aangifte versturen, of een brief opstellen waarin je aangeeft tijdelijk nog even geen gebruik te willen maken van de regeling. Dan heb je wel een nummer, en kun je aangifte doen mocht dat nodig zijn."

Jochem: "Zorg dat je weet welke btw geldt in de landen waaraan je verkoopt, en pas daar je prijs ook op aan. Het zou namelijk zonde zijn als je een mooie marge kwijtraakt omdat je met het verkeerde btw-tarief had gerekend. De meeste landen maken gebruik van twee verschillende btw-tarieven. Zo vallen boeken in Nederland bijvoorbeeld onder een verlaagd tarief." Een overzicht van alle Europese btw-tarieven kun je hier vinden.

Paul: "Als je wilt gaan beginnen met verkopen over de grens zorg er dan voor dat je weet met welke regelgeving je te maken hebt voordat je gaat beginnen met verkopen of importeren. Of schakel iemand in die je bij deze zaken kan ondersteunen of deze taken van je over kan nemen. Soleil Solutions neemt de volledige boekhouding voor merchants uit handen, en zorgt ervoor dat ondernemers zich weer volledig op het ondernemen kunnen richten."

Over de auteur

Jos de Groot is copywriter en digital nomad. Zijn teksten komen regelmatig vanaf een tropisch, wit strand met kraakhelder blauw zeewater.

Meer lezen

- Broodfonds- alternatief financieel vangnet bij arbeidsongeschiktheid zzp’ers

- A/B testing- optimaliseer je conversieratio (met tips van de experts)

- 5 tips voor een optimale magazijninrichting voor je webshop

- Hoe je Google Shopping inzet voor meer sales

- Headless commerce met Shopify Plus volgens Ask Phill

- Wetgeving voor webshops- Zo voldoet je site aan de regels

- Een liquiditeitsbegroting opstellen- tijdwinst, tips en een voorbeeld

- Internationaal verzenden- hoe e-fulfilment je kan helpen met de nieuwe regels

- 9 tips voor een snelle verbetering van je webshop SEO

- Eenmanszaak of bv- welke rechtsvorm past het best bij jouw webshop?