DESCARGO DE RESPONSABILIDAD: Esta guía es sólo para fines informativos y no constituyen asesoramiento legal profesional. Por favor, consulta con un asesor legal profesional para obtener mayor información sobre tu país y tus circunstancias. Shopify no es responsable de ninguna manera ante ti por el uso o confianza que le des a esta guía. Para más información, haz clic aquí.

A estas alturas de siglo es indiscutible que el futuro está en el comercio electrónico. Sobre todo si deseas no depender de posibilidades laborales en manos ajenas, es decir, si deseas no caer en el tan temido “paro”. Sin embargo, muchos comerciantes y emprendedores en España aún desconocen cómo deben establecer legalmente sus negocios online. No saben qué requisitos son necesarios para vender productos o servicios por internet, no poseen conocimiento de que normativas es imperativo cumplir ni entienden plenamente como se deben reportar los ingresos, pérdidas y demás formulaciones financieras de cara a la temida declaración de Hacienda. Por ello hemos creado esta guía con acceso a las principales herramientas y webs del estado español, para que puedas aclarar todas tus dudas y facturar con tranquilidad.

Requisito legales para montar una tienda online:

- Plazo de ejecución y pago

- Desistimiento

- Tarjetas de crédito

- El Contacto LSSI

- Servicios Colegiados

- GDPR: Ley Orgánica de Protección de Datos

En España, a nivel legal, una tienda online es prácticamente igual que una tienda física. Y en un mercado laboral tan complejo como el español, donde aún impera un alto índice de desempleo, emprender creando un negocio propio es una excelente opción.

Si acaso la única diferencia notable entre una tienda online y una física está en el hecho de que no es requerido tener una licencia de apertura y que las tiendas online son consideradas como “Ventas a distancia” y por tanto deben regirse por las normativas pertinentes. Pero para todos los demás efectos, la tienda online opera bajo un registro de empresa normal y corriente. El gobierno Español tiene un servicio online que facilita estos registros de empresa con un manual interactivo que te guiará por todos los pasos. Úsalo. Para montar una tienda online lo primero que debes tener es una empresa registrada a modo tradicional, aunque tu empresa sea completamente digital. Lamentablemente, esto sucede porque no se han producido muchos avances legislativos en esta materia dentro de España. Así pues, o te das de autónomo o te creas una empresa, pero la figura de un “freelancer online” no existe legalmente, como sí pasa en otras naciones de la Unión Europea.

Así que una vez tengas registrada la empresa, o te hayas dado de alta como autónomo, debes cuidarte de cumplir con estas instrucciones:

1. Plazo de ejecución y pago

Indica en la oferta el plazo de envío del pedido. No te recomendamos que lo hagas de ninguna otra forma. (En mi experiencia como consultor de empresas, no colocar un estimado de envío del pedido suele resultar en problemas graves y situaciones legalmente comprometidas). Esto es muy importante. Y aunque la ley no te lo exige formalmente, el sentido común y la experiencia te lo recomiendan. Hay muchos dueños de empresa que se rehúsan a colocar un período de entrega por miedo a incumplirlo por causas mayores, como fallos en la cadena de logística o en las empresas de paquetería, sin embargo, es mil veces preferible colocar un período estimado realmente y ser honesto y directo con el cliente (mantén siempre los canales de comunicación abiertos para calmar al cliente, orientar y escucharle si el pedido se retrasa o no llega a buen destino) que no decir nada. De no indicarse en la oferta el plazo de envío del pedido la entrega deberá realizarse sí o sí en un máximo de 30 días desde la celebración del contrato. Esto, aunque os parezca obsoleto, se aplica también a los bienes y servicios netamente digitales.

2. Desistimiento

Recuerda que en las ventas a distancia, según la legislación española vigente, el comprador podrá desistir libremente del contrato, sin necesidad de alegar ninguna causa, dentro del plazo de siete días contados desde la fecha de recepción del producto. En el caso de que la adquisición del producto se efectuase mediante un acuerdo de crédito, el desistimiento del contrato principal implicará la resolución de aquél. Además, se deberá reembolsar el importe íntegro de la transacción en un plazo de 30 días desde el momento en que se ejercitó el derecho. Como norma general el producto debe ser retornado al vendedor, sea este digital o físico. Pero este tema es escabroso y recomendamos que busques asesoría legal si llegaras a tener un cliente que te empuje a esta situación. Legalmente, tu tribunal de arbitraje es el que se designó a la hora de la constitución de tu empresa, independientemente de que la venta sea en Madrid o en Tombuctú.

3. Tarjetas de crédito

Cuando el importe de una compra sea cargado utilizando el número de una tarjeta de crédito sin que ésta hubiese sido presentada directamente o identificada electrónicamente, su titular podrá exigir la inmediata anulación del cargo y el reabono se deberá efectuar a la mayor brevedad. En el caso de que la compra hubiese sido efectivamente realizada por el titular de la tarjeta y éste hubiese exigido indebidamente la anulación, quedará obligado frente al vendedor al resarcimiento de los daños y perjuicios ocasionados como consecuencia de dicha anulación. Esto es común a la mayoría de las naciones y se explica solo.

4. El Contacto LSSI

En la página web donde tengamos nuestro módulo de venta (atención con esto) debe aparecer un apartado con la información requerida por la La Ley de Servicios de la Sociedad de la Información (LSSI). Este apartado debe titularse “Información Legal” o “Datos LSSI” y poseer la siguiente información:

Nombre o denominación social y datos de contacto.

Nº de inscripción del registro en el que esté inscrito el negocio.

NIF (Número de Identificación Fiscal)

Precio de los productos (Indique si va incluido el IVA y/o gastos de envío)

Si los productos o servicios precisan o no de una autorización administrativa previa.

5. Servicios Colegiados

En caso de ofrecer servicios referentes a una actividad profesional colegiada (Odontología, Medicina e Ingeniería de Caminos por nombrar tres) debes agregar los datos de referencia del Colegio profesional al que perteneces, número de colegiado, título académico y Estado de la UE en el que se expidió, con su homologación, si se tuviese y fuese necesario.

Recuerda que al no ser esto un “empleo” propiamente, sino tu propio emprendimiento, el responsable legal del cumplimiento de las normas para el ejercicio de dicha actividad colegiada: eres tú.  Ilustre Colegio Oficial de Médicos de Madrid.

Ilustre Colegio Oficial de Médicos de Madrid.

6. GDPR: Ley Orgánica de Protección de Datos

El 25 de mayo de 2018, entró en vigor la normativa de protección de datos de carácter personal, que busca garantizar los siguientes derechos fundamentales de las personas físicas: el honor, la intimidad y la privacidad. El objetivo de la misma es otorgar protección de los datos personales, con independencia de si su tratamiento ha sido automatizado o manual, a personas físicas sin discriminación de nacionalidad o lugar de residencia. Los datos relativos a empresas y personas jurídicas, tales como su denominación, forma social y medios de contacto no entran en el ámbito de protección de la normativa.

En España, la Agencia Española de Protección de Datos (AEPD) es el organismo responsable de velar por la protección de los datos de carácter personal y el cumplimiento de la normativa. La AEPD ha elaborado una guía de 12 preguntas sobre el reglamento de protección de datos muy útil para comprender mejor la nueva normativa.

¿Qué hago si mi servicio o producto de venta online es complementario a mi empresa en físico pero no corresponde a la misma actividad económica?

Este caso pasa bastante y pasa a menudo. Si tu empresa es una productora musical y tu tienda online vende camisetas de las bandas o grupos musicales a los que le produces, pues tus ventas online son una actividad económica y tu empresa otra. Si esto te sucede, no puedes simplemente seguir vendiendo así como así. Debes consolidar esta información de cara a la Agencia Tributaria. Hazlo dando a tu empresa de alta en un nuevo epígrafe del Impuesto sobre Actividades Económicas.

Por último recuerda que debes cumplir con las leyes vigentes e incluir en tu portal web los datos/firmas y avisos de notificación (disclosure) correspondientes a la Ley de Protección de Datos y a las políticas de cookies. La mayoría de los programadores españoles te ofrecerán este servicio como algo normal y estandarizado al crearte una web y si usas Shopify no tienes que preocuparte por ello pues la plataforma ya cumple rigurosamente con todas estas normativas.

¿Cómo me entiendo con Hacienda, sin quedarme tendido en la lona?

“Hacienda somos todos”. Así reza el eslogan de la tributación española. Y no es broma. En España el tema impuestos es despiadado si no sabes valerte legalmente. Tienes que entender muy bien qué carga impositiva te toca (ten por seguro que te toca alguna) y por lo que más quieras, no te pongas a inventar la rueda. Buscar mecanismos para “deducir impuestos” y otras triquiñuelas de la “ingeniería financiera” suelen ser de las peores decisiones que puedes tomar en tu vida. A fin de cuentas hay dos entes que terminan descubriendo todo lo que hacemos: Facebook y el ministro de Hacienda. Así pues, cuando te toque el “día del juicio” llegues a las puertas de la Tributación con la cara lavada, las cuentas hechas y los impuestos pagados. Vale… ¿Pero cómo? Muy sencillo, teniendo estos puntos muy presentes:

- Si vendes online desde España es porque lo hace bajo una empresa jurídicamente registrada en España. Ergo, aunque vendas a China, tengas el IP en Madagascar y distribuyas los productos desde Colombia, la venta legalmente se efectuó en España. Los ingresos, las rentas, son rentas producidas por una empresa registrada en España y sujetas a las leyes españolas de tributación. No inventes, no sueñes, no caigas en fantasías. Esta es la realidad pura y dura. Aunque le vendas a medio mundo, el país donde esté registrada la empresa, es el país que registra el ingreso de dinero (la renta) y por tanto el que pecha con carga impositiva. También los tribunales que determinen o arbitren cualquier disputa serán los españoles, ten esto muy presente.

- Paga en función a lo que te corresponda por el epígrafe del Impuesto de Actividades Económicas (IAE) vigente para su actividad. Aquí dejamos la tabla completa de epígrafes. Como consejo, busca asesoría profesional en este campo, o selecciona para actividades de minorista online el epígrafe 665 “Comercio al por menor por correo o por catálogo” Evidentemente este epígrafe NO sirve para la venta de servicios colegiados o actividades profesionales. Para ello busca en la tabla el epígrafe correspondiente a tu profesión colegiada.

- Recuerda que si no encuentras la actividad exacta que realizas a nivel online, puedes intentar simplificar la misma. O también puedes escoger alguna de las llamadas “Cajas de sastre” donde los epígrafes rezan cosas como “actividades similares a…” u “otras actividades”. Esto, si bien es válido legalmente, no es recomendable. Simplificar en una actividad empuja al vendedor a cuidar en extremo que el objeto de sus facturas guarde relación con la actividad del epígrafe IAE escogido.

- Ten muy presente que las actividades de comercio minoristas están obligadas al recargo de equivalencia del IVA. Si vendes productos que no produces, debes hablar con tu proveedor para hacerte con la certeza de que está aplicando esto. La tabla es la siguiente: El 5,2% para los artículos que tienen un IVA al tipo general del 21%. El 1,4% para los artículos que tienen un IVA al tipo reducido del 10%. El 0,5% para los artículos que tienen un IVA al tipo reducido del 4%. El 0,75% para el tabaco. Además el proveedor debe entender que existe un recargo de IVA de equivalencia y que otra cosa muy distinta es el IVA soportado. De cualquier modo este es otro campo en el que recomendamos que busques asesoría profesional con un contador, porque puede ser bastante complejo.

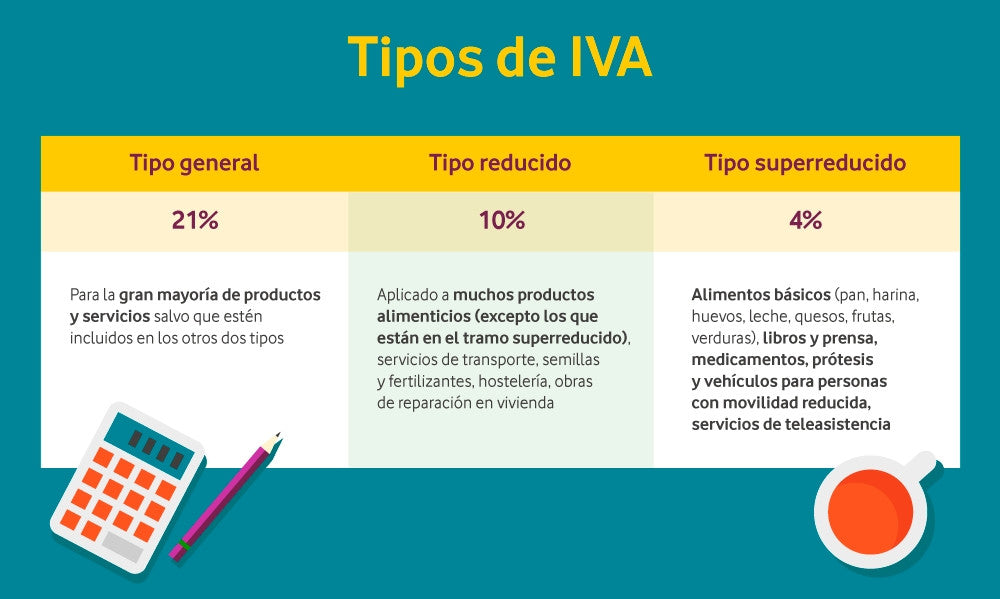

- Sé plenamente consciente del tipo de IVA aplicable a la actividad o actividades que selecciones y calcula eso entre tus pérdidas, ¡recuerda que tienes que pagar los impuestos!. Las categorías de IVA son a grandes rasgos 4%, 10%, 21% o exención. Las actividades profesionales deben aplicar en sus facturas una retención del IRPF del 15% cuando facturan a empresas y otros profesionales. Es opcional reducirlo al 7% en los tres primeros años de funcionamiento. En actividades agrícolas, ganaderas y forestales es el 2%. Las actividades de comercio minorista están obligadas al recargo de equivalencia del IVA.

- Hacienda explica con claridad que el comercio electrónico debe clasificarse de acuerdo a la naturaleza de la actividad que se realiza. Esto quiere decir que la actividad es la misma que ha sido durante toda la vida (al menos para los bienes físicos) y que solamente el método de distribución (a través de correo y/o vendido por internet) es lo que cambia. Pero para Hacienda esto NO implica un cambio en la carga impositiva, que se pecha sobre la actividad, no sobre el método de monetización o distribución. Es decir, si tienes una tienda online de embutidos debes registrarte en los epígrafes correspondientes a manufactura artesanal de alimentos y embutidos. Igual que si fueras el abasto de la esquina.

Trabajar como autónomo

Existe, en paralelo a la constitución de una empresa de manera tradicional o al hecho de estar empleado por cuenta ajena - ser trabajador de una empresa, para decirlo en cristiano - la posibilidad de facturar online dándonos de alta como autónomos. Esto es particularmente útil para las personas que desean iniciar un pequeño emprendimiento con la menor cantidad posible de dinero como inversión oficial, o para aquellos que buscan vender principalmente servicios profesionales, y que ya laboran de manera regular y fija - con contrato y dados de alta - como empleados de otras empresas.

Esta opción es el Régimen Especial de Trabajadores Autónomos, una figura de la legislación española que te permite declarar ingresos por una actividad lucrativa que realices de manera periódica o cuasiperiódica por tu propia cuenta, sin renunciar a ser empleado de otra empresa o a tener tu propia empresa.

El trabajar con el Régimen Especial de Trabajadores Autónomos permite a muchas personas que desean emprender su propia tienda online, su propio proyecto, hacerlo sin abandonar sus actuales puestos de trabajo. Algo que ayuda y anima al emprendedor a desarrollar nuevos negocios sin tener que arriesgar sus fuentes de ingreso tradicionales, irse al paro constituir una empresa abandonando su empleo y con los costes que eso impone.

Sí es cierto que esta figura tiene, lamentamente, muchas restricciones económicas. Para empezar hay que pagar la cotización de autónomo, la cual en el primer año es de una tarifa reducida de 50 euros mensuales - factures o no factures, a Hacienda le da lo mismo - y extendible a un segundo año de tarifa reducida, para luego subir - ya en el tercer año - a un mínimo de 275 euros al mes.

A esto debemos añadirle que el autónomo debe realizar declaraciones trimestrales, llevar sus libros de egresos e ingresos y llevar todas las facturas - que no los recibos que son dos cosas distintas aunque normalmente no le prestemos atención - a muy buen recaudo y con muchísimo control.

Si tomamos en consideración que un emprendedor que busca esta figura para realizar sus actividades comerciales complementarias a su empleo regular o a su empresa regular, muy probablemente no va a tener tiempo para llevar todo el papeleo y las constantes declaraciones de Hacienda que tiene que hacer, lo más normal será encontrarnos con la situación - habitual en España - de que el autónomo en régimen especial (el autónomo que es empleado en otra empresa o dueño de la propia) termina contratando los servicios de una gestoría o consultoría fiscal, para que haga el papeleo por él. Esto, como es lógico, encarece aún más - unos 90 euros mensuales extra - el costo de ser autónomo. Y que no se nos olvide que, sobre lo declarado, el autónomo debe aún pagar el IRPF y hacer las debidas retenciones de IVA.

Dicho todo esto no nos queda más que hacer un breve resumen para finalizar.

1.- Registra tu empresa de manera NORMAL.

2.- Indica el epígrafe correspondiente a tu actividad comercial (Recuerda que no existe epígrafe exclusivo para venta online sino que cae dentro de Venta a Distancia).

3.- Tributa como si fueras una tienda con ubicación física en España.

4.- Paga tus impuestos completos.

5.- Utiliza plataformas de venta online sólidas que cumplan minuciosamente con la legislación como Shopify

¿Te pareció útil este artículo? Si ya has pasado por este proceso y quieres contarnos cómo fue tu experiencia, ¡compártela en la sección de comentarios de más abajo!

Autor invitado: Frank Calviño, escritor y periodista, especializado en el mundo de la comunicación corporativa, marketing online y la opinión pública.

Autor invitado: Frank Calviño, escritor y periodista, especializado en el mundo de la comunicación corporativa, marketing online y la opinión pública.

¿Tienes una idea de negocio?

Más información

- ¿Puedo abrir una tienda online sin ser autónomo en 2024?

- ¿Cómo tener un ecommerce internacional y vender tus productos al extranjero?

- ¿Qué impuestos tengo que pagar si tengo una tienda online?

- Cómo comenzar un blog que puedas convertir en un negocio

- ¿Por qué tener una contabilidad excelente es imprescindible para el crecimiento de un negocio?

- Las razones más frecuentes para emprender

- Cómo ser mamá y emprendedora al mismo tiempo

- 5 aspectos del emprendimiento online que nunca se mencionan

- Los cinco libros que Tim Ferris quiere que leas

- 4 formas de perfeccionar la gestión de proyectos creativos